_____________________________________

- Rendelet szabályozza majd a bankmentésben résztvevő intézményeket és eljárásokat, de kormányközi megállapodás tárgyát képezi a jövőben az Egységes Bankszanálási Alap felállítása

- A Bankszanálási Testület fog dönteni az Európai Központi Bank közvetlen felügyelete alatt álló bankok megmentéséről, nemzeti jogkörbe kizárólag a rendszerszinten nem jelentős bankok megmentése tartozhat

- A felállítandó Szanálási Testület először megvizsgálja a magánúton való megmentés lehetőségét, majd a bankrendszer rendszerszintű fenyegetettsége esetén a Testület bocsát ki ajánlást az Európai Bizottság felé a Szanálási Alap felhasználásáról

- A Szanálási Alapot a résztvevő tagállamokban működő bankok hozzájárulásaiból kell működtetni, szükség esetén azonban az Alap piaci kölcsönt is felvehet

- Az Egységes Felügyeleti Mechamizmusban és Egységes Szanálási Mechamizmusban való részvétel az eurózóna tagállamai számára kötelező, a nem eurózóna tagállamok számára azonban fennáll a csatlakozás lehetősége

- Magyarország egyelőre kivár, a Bankunióhoz való csatlakozásról egyelőre nem kíván döntést hozni

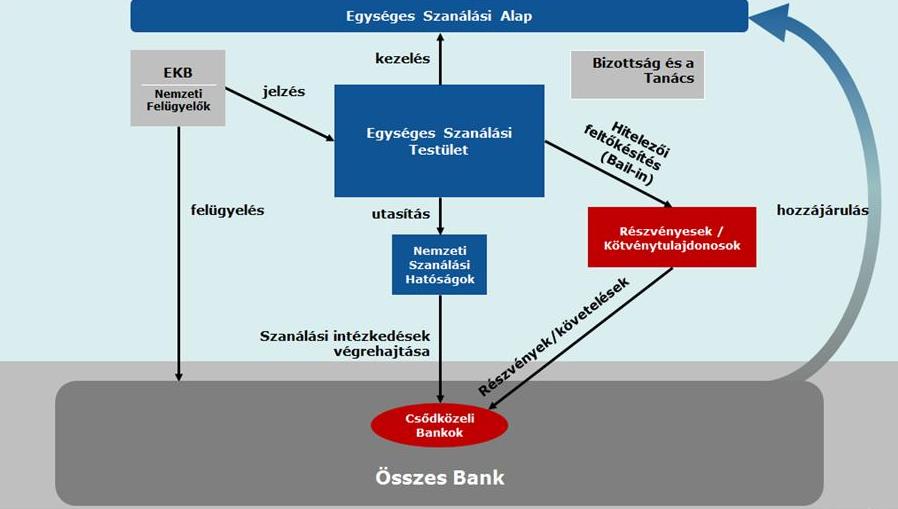

Az Európai Bizottság 2013 nyarán terjesztette elő javaslatát a Bankunió Egységes Szanálási Mechanizmusának (SRM) létrehozására, amelynek célja, hogy az adófizetők és a reálgazdaság terheinek minimalizálása mellett biztosítsa az egységes felügyeleti mechanizmusban részt vevő, és súlyos nehézségekkel küzdő bankok szanálásának hatékony kezelését. Az Egységes Felügyeleti Mechanizmus működéséről lásd az előző blogbejegyzést.

A mechanizmus két szabályozási dokumentumra épül. Az első pillér az Egységes Szanálási Rendelet, amely rendezi az egységes szanálási mechanizmuson belüli

- funkciókra

- eljárásra, (szanálási tervezés, korai beavatkozás, szanálási célok, elvek stb.)

- az intézményi keretre vonatkozó rendelkezéseket.

Második pillér: Egységes Bankszanálási Alap létrehozására vonatkozó különös szabályokat összefogó kormányközi megállapodás.

A Rendelet, maga is összetett, hiszen a hitelintézetek helyreállítását és szanálását célzó keretrendszer létrehozásáról szóló korábbi irányelv-javaslat rendelkezéseire építve határozza meg a koncepció főbb jogi elemeit. A Rendelet alkalmazási köre az Egységes Felügyeleti Mechamizmus (SSM) által felügyelt bankokra terjedhet ki.

Az Európai Központi Bank (EKB) közvetlen felügyelete alatt álló, és a határon átnyúló bankok szanálási tervének előkészítéséért, valamint közvetlen megmentésükért a Bankszanálási Testület lesz felelős. A nemzeti hatóságok kizárólag a nemzeti szinten működő olyan bankok esetében lesznek jogosultak a bankszanálás tervezésére, illetve bankmentésre, amelyek nem állnak az EKB közvetlen felügyelete alatt.

Az Egységes Szanálási Mechanizmus központi döntéshozatala a Szanálási Testület köré szerveződik, a részt vevő tagállamok nemzeti szanálási hatóságai, az EKB, az Európai Bizottság és a Tanács bevonásával. A Testület két formációban ülésezik, illetve működik: vezetői ülésként és plenáris ülésként. A plenáris ülés keretében hozza meg általános jellegű döntéseit, illetve azokat az egyedi szanálási döntéseket, amelyek az Alapból 5 milliárd EUR-t meghaladó összeg lehívását igénylik. A hivatkozott értékhatár alatt maradó pénzösszeg esetén a Testület - szűkebb körben - a vezetői ülés keretében dönt. A vezetői ülésen az ügyvezető igazgató, az ügyvezetőigazgató-helyettes, és a három állandó tag mellett a Bizottság és az EKB által kinevezett képviselők csak megfigyelőként vehetnek részt. Szem előtt tartva azon tagországok érdekeit, amelyekre a szanálás hatással lehet, az ülés további tagokkal bővíthető. A döntésben érintett résztvevők egyike sem rendelkezik azonban vétójoggal.

Ha tehát egy bank csődközeli helyzetbe jut

1. az EKB:

- jelenti a Testület, a Bizottság, és az illetékes nemzeti szanálási hatóságok felé

2. A Testület megvizsgálja:

- a magánúton való megmentés lehetőségét,

- és azt, hogy fennáll-e a rendszerszintű fenyegetettség veszélye.

Amennyiben a rendszerszintű kockázat fennáll, és nincs lehetőség magánszektoron belüli megoldásra, a Szanálási Testület a szanálás megindítását ajánlja a Bizottságnak kitérve a szanálási eszközök alkalmazására, valamint az Alapnak a szanálási intézkedés támogatása céljából történő igénybevételére.

A Bizottság miután megvizsgálta a Testület mérlegelési szempontjait a szanálási rendszert

- elutasítja vagy

- (hallgatólagosan) engedélyezi.

A Bizottság határozatát a Tanács akkor jogosult megtámadni vagy jóváhagyni,

- ha az egységes Alapból lehívott pénzösszeg mértéke módosításra kerül, illetve

- ha nem áll fenn olyan közérdek, amely a bank megmentését indokolná.

A Bizottság, vagy a Tanács kifogása esetén, a Testület köteles módosítani a keretet. Ha a szanálási keret állami támogatást is magába foglal, a Bizottságnak a Testület döntését megelőzően kell az állami támogatásra vonatkozó szabályok alkalmazásával megvizsgálni a tervezett keretről való döntés lehetőségét. A keretet a döntéshozatalt követően az illetékes hatóságok hajtják végre.

|

| Forrás: Európai Bizottság |

A szakpolitikai kompromisszumok eléréséig talán az Alap finanszírozásával kapcsolatos viták voltak a legkényesebbek. Alapvető elvárás, hogy az Alapot a résztvevő államokban működő bankok hozzájárulásaiból kell működtetni. Az elegendő mértékű finanszírozás biztosítása, továbbá a felosztó-kirovó rendszerek prociklikus jellegének elkerülése, valamint a külső finanszírozási támogatás igénybevételének minimálisra szorítása érdekében az Alapnak azonban szüksége van azonnal elérhető forrásokra is. A tárgyalások során elért kompromisszum része, hogy a Testület plenáris ülésén meghozott döntés alapján, az Egységes Bankszanálási Alap szükség esetén, kölcsönöket vehet majd fel a piacon, ami azért fontos, mert néhány évig nem áll majd pénzügyi védőháló az alap mögött.

Az Alap méretének - a tervezettnél rövidebb - 8 év alatt el kell érnie a részt vevő tagállamok bankrendszerében elhelyezett, biztosított betétek összegének legalább 1 %-át, ami hozzávetőlegesen 55 milliárd EUR-nak felel meg. Az Alap tulajdonosa, és az Alap igazgatásáért felelős szerv is a Testület lesz. Szabályozástechnikai szempontból fontos kiemelni, hogy az alapképzésre, a nemzeti alkotóelemekre, valamint az ezeket érintő döntéshozatalra irányadó szabályokat a Rendelet szabályozza, míg a tagállami alkotórészeknek az egységes Alaphoz való hozzájárulásának szabályait kormányközi megállapodás fogja rögzíteni. A Rendelet alapján létrehozott egységes alap a kezdeti alapképzési időszakban a résztvevő államok forrásaira épül, amiket a jövőben közösségiesíteni kell. A kormányközi megállapodásra azért van szükség, mert az Európai Unió joga alapján a tagállamok kizárólag a nemzeti szintű alapképzésre kötelezhetőek, arra már nem, hogy a közös alap részére át is engedjék a pénzügyi tartalékokat. A kormányközi megállapodásban az eurózóna tagállamai kifejezett és pótlólagos kötelezettséget vállaltak az Alap működéséhez szükséges források uniós szintű transzferéhez, és nemzetközi közjogi vállalásokkal útján bővítették azokat a feltételeket, amelyek a Rendelet részletszabályainak megfelelő érvényesüléséhez szükségeek.

Az eredeti szakpolitikai elképzelésektől eltérően, az elmúlt hetekben abban is kompromisszumra jutottak a döntéshozók, hogy már az első években meg kell teremteni a lehetőséget arra, hogy egy adott ország bankjának rendezett felszámolásához, vagy szerkezetátalakításához egy másik ország bankszanálási célra elkülönített forrásait is fel lehessen használni, úgy, hogy a közös felelősségmegosztás legalább 40 százalékos legyen. A további években ezt a százalékos szintet fokozatosan emelni kell.

Magyarország és a Bankuniós tagság

A Bankuniós tagság elsősorban az eurózóna tagállamait kötelezi, a szabályozás azonban lehetőséget ad együttműködés alapján az SSM-ben való részvételre és a SRM-hoz való későbbi csatlakozásra is. Magyarország egyelőre függőben tartja a döntést, hogy milyen mélységgel vesz részt a Bankunióban. A csatlakozás tekintetében meg kell fontolni, hogy a magyar bankpolitika céljai, hogyan illeszthetők a legnagyobb sikerrel az európai szintű bankpolitikai irányokhoz. Másrészről mérlegelni kell azt is, hogy a Bankunióban való lazább, támogató részvétel nem vezethet-e a hitelezés drágulásához és a versenyképesség csökkenéséhez.

Amint az e rövid szabályozási áttekintésből is kiderül, a Bankunió teljes működése még hosszú évek folyamata. A válság óta eltelt 5 évben azonban a tagállamok jelentős lépéseket tettek a GMU architektúrájának megerősítése érdekében, amelynek fontos eleme volt a Bankunió két pillérének kialakítása. A munka talán kevésbé látványos, de fontos részét a következő években kell kiteljesíteni. A döntéshozatal új szereplőinek meghatározó része lesz ebben. A Parlamenti ciklus vége egyúttal az előkészítő-tervező korszak végét is jelenti majd, és utat nyit a megvalósítás korszaka felé...

Az írás a szerző véleményét tartalmazza és semmiképp nem értelmezhető az MTA TK hivatalos állásfoglalásaként.